Trong nền tảng lý thuyết của phân tích kỹ thuật thì sóng elliott là công cụ rất quan trọng. Trong thực tế thì lý thuyết này có thể giúp các nhà đầu tư nhìn rõ được hành vi của thị trường với tỉ lệ chính xác khá cao. tuy nhiên lý thuyết này cũng khá phức tạp khiến cho nhiều nhà đầu tư mất nhiều năm để nghiên cứu. Bài viết này sẽ giúp các bạn hiểu hơn về lý thuyết này cũng như cách sử dụng để giao dịch hiệu quả hơn.

Định nghĩa của sóng elliott

Sóng elliott được phát minh bởi Ralph Nelson Elliott – một kế toán viên chuyên nghiệp người Mỹ – vào năm 1930. Trong lý thuyết này ông đã phát hiện rằng thị trường sẽ không biến động một cách mỗi đoạn mà có một quy luật mang tính chu kỳ do tâm lý của con người.

Thị trường tài chính mới như Forex hay là Crypto ngày nay đều được áp dụng theo lý thuyết sóng này. Sóng elliott sẽ được thể hiện bằng các mẫu sống lập đi lập lại, trên cơ bản thì mẫu hình sóng này mô tả chi tiết hành vi của đám đông. Bản chất cốt lõi ở đây là lòng tham, sự sợ hãi, hy vọng và cố chấp đều là những tâm lý không thay đổi theo thời gian.

Chính vì thế khi cùng phân tích một vấn đề trên biểu đồ với tâm lý giống nhau khác là hành động giao dịch sẽ giống nhau. Biểu diễn trên đường giác đều là những hành động giống nhau chính vì thế những đợt sóng sẽ có tính chất lặp đi lặp lại.

Tác giả của lý thuyết, nếu thị trường không có sự chuyển động tăng giá hay giảm giá thì đây sẽ được coi là thị trường “chết”. Sóng elliott sẽ là mô hình giúp các nhà đầu tư có được dự báo chính xác hơn về xu hướng của giá cũng như cho biết thị trường đang nằm trong giai đoạn nào. Từ đó cho biết điểm vào lệnh, cắt lỗ và chốt lời chính xác.

Cấu tạo của sóng elliott

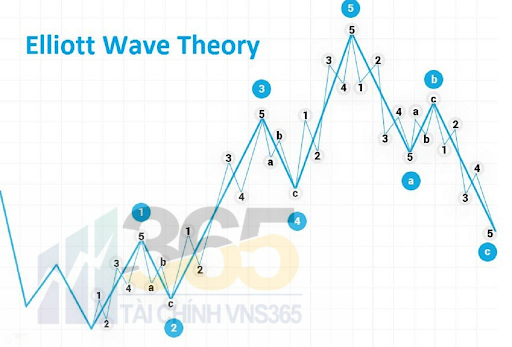

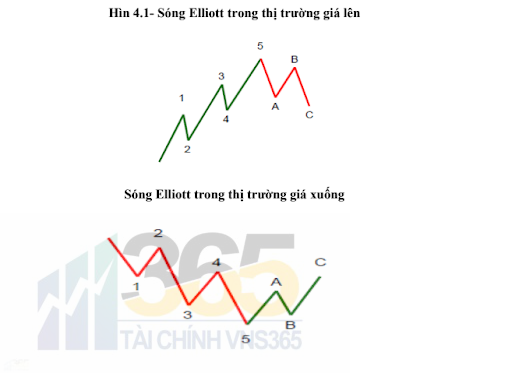

Sau khi đã nắm được khái niệm cũng như ý nghĩa mà mô hình sóng này mang lại thì yếu tố quan trọng tiếp theo mà các nhà đầu tư forex cần phải nắm được chính là cấu trúc của mô hình sóng. Mô hình này sẽ chỉ ra rằng xu hướng thị trường di chuyển theo 2 giai đoạn giai đoạn đầu tiên là sống đẩy, giai đoạn tiếp theo là sóng điều chỉnh hay còn gọi là sóng hồi.

Sóng đẩy

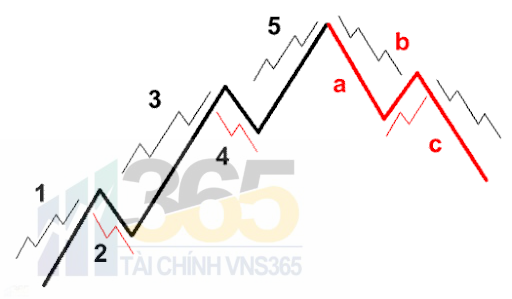

Ở giai đoạn này mô hình sẽ gồm 5 sóng: sóng 1, 3, 5 là những sóng tăng, sóng 2 và 4 là những sóng giảm. Về độ dài thì những con sống này phải bằng nhau, cụ thể đặc điểm của từng con sóng như sau:

- Sóng 1: Đại diện cho giai đoạn thị trường bắt đầu đi lên. Ở đây có một số nhà đầu tư nhận thấy giá đang ở thời điểm thích hợp để mua vào do đó họ đặt lệnh MUA và tiếp tục đẩy giá của tài sản giao dịch lên cao.

- Sóng 2: Hình thành khi mà nhà đầu tư dừng mua và đóng lạnh vì cảm thấy lợi nhuận đã đạt được mức mong muốn. Đây là nguyên nhân làm cho giá giảm đi nhưng sẽ không giảm xuống đáy.

- Sóng 3: Sẽ được hình thành khi giá của tài sản giao dịch có sự tăng nhẹ, đây cũng là cơ hội tốt để các nhà đầu tư khác tham gia vào thị trường và tiếp tục đẩy giá của tài sản lên cao. Đây được xem là con sóng mạnh nhất và dài nhất.

- Sóng 4: Con sóng này xuất hiện khi nhiều nhà đầu tư đã tiến hành tốt lời và nhận thấy được thị trường đã tăng đủ. Tuy nhiên sóng này được đánh giá là yếu hơn so với các con sóng trước vì nhiều nhà đầu tư kỳ vọng giá sẽ tăng cao nữa để vào làm với giá tốt hơn.

- Sóng 5: Là giai đoạn mà hầu hết các nhà đầu tư đều “đổ xô” về thị trường để mua một cách ồ ạt khiến cho giá trở nên đắt hơn bao giờ hết.

Cho hình này một vấn đề mà nhà đầu tư cần lưu tâm chính là ba con sóng đẩy 1, 3, 5 luôn có một sóng là mở rộng hơn hay sóng còn lại. Ví dụ một cách dễ hiểu thì sẽ có một con sóng dài nhất trong 3 sóng, thường là sóng 3 hoặc 5.

Sóng elliott điều chỉnh

Khi trải qua giai đoạn sống đẩy thì giai đoạn tiếp theo là mô hình sóng Điều chỉnh bao gồm hành động giá đi ngược lại xu hướng chính hiện đại. Một ví dụ để dễ hiểu hơn thì khi thị trường đang có xu hướng chủ đạo là đi lên thì sống điều chỉnh có thể là những con sóng đi ngang hoặc đi xuống .

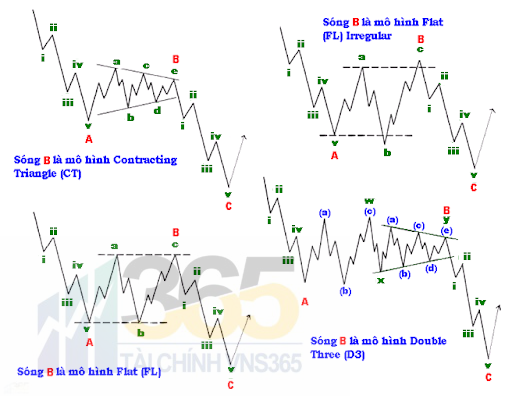

Nếu mô hình sống lại đánh số các con sóng theo thứ tự từ 1 đến 5 thì sóng điều trên sẽ được ký hiệu theo bảng chữ cái a, b, c. Lưu ý rằng cấu tạo của con sóng này không quá 5 sóng và thường sẽ là 3 sóng. Mô hình sóng điều chỉnh có 3 dạng cơ bản: mô hình Zig-zag, mô hình phẳng và mô hình tam giác.

Mô hình Zig-Zag

Cũng như đã nêu ở trên thì mô hình này còn những bước giá đi ngược chiều với xu hướng hiện tại của thị trường cụ thể sóng A và C gồm có chiều dài lớn hơn sóng B.

Tại điều chỉnh thị trường có thể xuất hiện 2 đến 3 mẫu hình zig-zag liên tiếp nhau. Chúng ta có thể chia chúng thành các mô hình sóng đẩy, hay còn được gọi là mô hình sóng trong sóng.

Mô hình phẳng

Đây là dạng sóng điều chỉnh di chuyển nhiên khá quen thuộc. Trong dạng mô hình này thì chiều dài của từng con sóng tương đối là bằng nhau. Trong đó số k và C cùng chiều nhưng lại ngược chiều với sóng B. Một vài trường hợp đặc biệt thì sống ba có thể vượt qua định ban đầu của sóng A.

Mô hình hình tam giác

Phần này thì có đặc điểm hơi khác so với mẫu hình giá tam giác mà chúng ta đã được tìm hiểu trong phân tích kỹ thuật. Hình này sẽ được tạo ra bởi hai đường kháng cự và hỗ trợ có thể phân kỳ hoặc là hội tụ nhau. Trong mô hình này sẽ bao gồm 5 sóng chuyển động trong giới hạn của hai đường Xu hướng và di chuyển trong xu hướng đi ngang (sideway).

Một điểm khá đặc biệt là mô hình tam giác này khá đa dạng về hình dáng có thể là hình tam giác mở rộng, tam giác cân, tam giác tăng dần hay tam giác giảm dần, ….

3 nguyên tắc chính cần nắm vững của sóng elliott

Khi sử dụng lý thuyết sóng elliott để tiến hành giao dịch thì các nhà đầu tư bắt buộc phải tuân theo 3 nguyên tắc này:

- Quy tắc 1: Nên nhớ sóng 3 luôn có chiều dài nhất trong 3 sóng đẩy 1, 3, 5.

- Quy tắc 2: Sóng thứ hai không được xuống thấp hơn điểm khởi đầu của sóng 1.

- Quy tắc 3: Đáy của sóng thứ 4 không được chạm tới đỉnh của sóng thứ nhất.

Trong khi giao dịch với mô hình này thì có một số đặc điểm có thể thay đổi tùy vào sự biến động của thị trường, ví dụ như:

Trong một số ít trường hợp thì định của sóng thứ 5 có thể không vượt qua đỉnh của sóng thứ 3.

Sóng 3 thường được mở rộng và rất dài.

Sóng 2 và 4 có thể vượt ra khỏi các điểm Fibonacci Retracement.

Hướng dẫn chi tiết giao dịch theo sóng elliott đạt hiệu quả cao

Chắc đây là phần được mong đợi nhất đối với bản thân và đây cũng là phần mềm một quan trọng nhất trong bài viết này. Hãy cùng tham khảo phương pháp giao dịch chuẩn sau đây các bạn nhé:

Bước 1: Phân tích xu hướng của thị trường

Nếu nhà đầu tư nhận thấy sóng elliott đang di chuyển theo hướng giảm, trong đó sóng a, b, c lại di chuyển đi ngang (sideway), từ đó sẽ hình thành mô hình phản. Như vậy chỉ có thể hình thành một sóng đẩy mới khi mà sóng c kết thúc.

Bước 2: Vào lệnh

Thi xong sẽ bắt đầu được hình thành như hình thì nhà đầu tư nên vào SELL, Đây được xem là điểm tiềm năng giúp bạn bắt kịp xu hướng đầu của một đợt sóng đổi mới.

Bước 3: Cắt lỗ

Cách vẽ được đặt ở phía trên đỉnh của sóng 4 và cách khoảng 1 vài pips.

Để có thể thành công trong các giao dịch dựa vào lý thuyết sống này thì các nhà đầu tư cần phải nhớ một vài điểm nổi bật.

Sóng điều chỉnh sẽ là công cụ giúp các nhà đầu tư xác định được cơ hội mở lệnh để đón đầu một đợt sóng đẩy mạnh hơn.

Khi con sóng điều chỉnh di chuyển theo xu hướng tăng, nghĩa là giá đang đi cao hơn, đây là điểm hợp lý để vào lệnh MUA.

Tưởng tượng như thế chúng ta sẽ vào lệnh BÁN để kiếm lời khi mà các con sống điều chỉnh có xuống giảm.

Mối liên hệ giữa sóng Elliott và Fibonacci

Khi sóng elliott vừa được nghiên cứu thành công thì nó được đánh giá là không có tính thực tiễn và không có tính ứng dụng cao. Vào năm 1930 thì những nguyên tắc này khi áp dụng vào giao dịch thực tế thì không tìm ra được điểm vào lệnh.

Trong quá trình nghiên cứu và phát triển đến năm 1940 thì tác giả đã hết hợp dãy số Fibonacci vào mô hình sóng này. Chính giải pháp này đã giúp lý thuyết khắc phục được những nhược điểm trước đây. Đại lý thuyết này mới được nhiều nhà đầu tư đón nhận và sử dụng cho đến ngày nay.

Từ đó có thể thấy rằng mối quan hệ chặt chẽ giữa nguyên lý sóng elliott và dãy số fibonacci. Cụ thể, lý thuyết sóng sẽ tạo ra mẫu hình sườn, còn Fibonacci là các thước đo giúp đo lường cả về biên độ biến động và thời gian kết thúc của giá. Sự kết hợp giữa hai phân tích kỹ thuật này được nhà giao dịch đánh giá là một liên kết khoa học.

Những thông tin mà chúng tôi cung cấp về sóng elliott, mong rằng để xuất cho các nhà đầu tư có cái nhìn tổng quan hơn về mô hình sóng này. Với sự hướng dẫn tận tình về cách thức giao dịch cũng như mối quan hệ “đặc biệt” của elliott và Fibonacci đã giúp cho các trader có sự quan tâm hơn đến các phân tích kỹ thuật này.

Hoặc dấu hiệu chính xác về lý thuyết này cũng như cách sử dụng nhưng bạn nên nhớ rằng lý thuyết chỉ là lý thuyết. Cách sử dụng và áp dụng vào thực tế thì cần phải kết hợp với các phân tử kỹ thuật khác như Fibonacci để đưa ra được chiến lược giao dịch mang lại lợi nhuận cao hơn. Hãy chia sẻ bài viết hữu ích này với nhiều nhà đầu tư khác các bạn nhé.