Nếu bạn mong muốn đi tìm nguồn gốc của việc phân tích kỹ thuật trong đầu tư forex, thì kết quả cuối cùng sẽ là lý thuyết dow. Mặc dù đã ra đời hơn 100 năm nhưng không phải vô cớ mà lý thuyết này được xem là nền tảng của phân tích kỹ thuật trong thị trường tài chính. Chính vì thế bước đầu tiên trong việc học cách phân tích kỹ thuật là tìm hiểu kỹ càng lý thuyết này.

1.Tìm hiểu về lịch sử hình thành của lý thuyết Dow

Lý thuyết này được nghiên cứu bởi ông Charles H. Dow, Để có thể hình thành các nguyên lý cơ bản của lý thuyết thì cần thông qua một loạt các bài luận xã hội về ông viết đăng tải trên tạp chí Wall Street Journal. Hầu hết những bài viết này đều thể hiện niềm tin của ông về cách phản ứng của thị trường chứng khoán cũng như cách thức đo lường cho sức khỏe của thị trường, tìm kiếm được lợi nhuận mong muốn.

Charles H. Dow qua đời 1 cách đột ngột vào năm 1902, đây là một mất mát lớn cho nền nghiên cứu thị trường tài chính vì những tài liệu này vẫn còn đang nằm ở tình trạng dở dang. Sau đó thì một trong những cộng sự của ông, tiêu biểu là William P. Hamilton đã thay thế ông giữ chức biên tập tạp chí Wall Street Journal, Và đã tiếp tục nghiên cứu để hoàn thiện và cho ra đời lý thuyết dow như ngày hôm nay.

Lý thuyết này cho rằng thị trường chứng khoán nói chung là thước đo đáng tin cậy nhất và điều kiện tổng thể của một nền kinh tế. Bằng những phân tích tổng thể xây nhà đầu tư có thể đánh giá chính xác các điều kiện đó cũng như là xác định xu hướng chung của thị trường và hướng phát triển của từng cổ phiếu riêng lẻ.

Để làm được điều này thì Dow chủ yếu dựa trên chỉ số: Chỉ số công nghiệp Dow Jones và Chỉ số đường sắt Dow Jones (nay là Chỉ số vận tải). Ông cũng cho rằng các chỉ số này sẽ phản ánh chính xác điều kiện đầu tư vì chúng bao gồm hai phân khúc kinh tế chính là công nghiệp và đường sắt.

Dù các chỉ số này có sự thay đổi trong suốt 100 năm qua nhưng lý thuyết vẫn áp dụng được và trở thành một trong những lý thuyết bản nhất cho các giao dịch trong thị trường tài chính. Toàn bộ những lý thuyết về các công cụ phân tích kỹ thuật mà chúng ta sử dụng ngày nay đều bắt nguồn từ lý thuyết này.

2. Nguyên lý thứ nhất: Thị trường phản ánh tất cả thông tin

Tiền đề cơ bản nhất được đề cập đầu tiên của lý thuyết cho thấy tất cả những thông tin – từ quá khứ đến hiện tại, tương lai – đều sẽ gây ảnh hưởng đến thị trường, được phản ánh rõ trong giá của cổ phiếu hay các chỉ số.

Thông tin mà lý thuyết dow đề cập bao gồm tất cả mọi thứ từ tâm lý, cảm xúc của nhà đầu tư đến các chỉ số về lạm phát, lãi suất, …. Một điều duy nhất bị loại trừ khỏi những thông tin này chính là thiên tai như động đất, sóng thần, khủng bố, … Tuy nhiên ngay sau đó thì những rủi ro này cũng sẽ được định giá vào trong thị trường. Làm tiền đề cơ sở thông tin cho sau này.

Cần chú ý rằng thông tin sẽ không giúp cho nhà đầu tư hoặc thị trường biết được tất cả mọi thứ mà chỉ dùng để dự đoán các sự kiện để xảy ra. Tất cả những thông tin, yếu tố đã xảy ra – sắp xảy ra – có thể xảy ra đều sẽ được định giá vào thị trường.

Khi mọi thứ có sự biến đổi thì thị trường buộc phải điều chỉnh cùng với giá cả để phản ánh những thông tin đó. Lý thuyết này khác biệt với những lý thuyết khác ở chỗ là nó được sử dụng để dự đoán xu hướng trong tương lai.

Không chỉ vậy, thị trường còn phản ánh tất cả mọi thứ, thực tế Không phải là điều mới mẻ với những nhà đầu tư vì chúng luôn được sử dụng trong lĩnh vực tài chính, forex. Rất nhiều nhà giao dịch chỉ cần nhìn vào sự biến động giá mà không cần nhìn vào các chỉ báo khác cũng có thể xác định được xu hướng của thị trường.

Giống như các phân tích kỹ thuật chính thống thì lý thuyết này chủ yếu tập trung vào giá cả vì giá cả sẽ phản ứng tất cả những thông tin của thị trường. Tuy nhiên điểm khác biệt khi sử dụng lý thuyết này là nó chỉ liên quan đến biến động toàn bộ thị trường hơn là chỉ thu hẹp trong phạm vi thị trường chứng khoán.

Ví dụ đơn giản là người theo trường phái lý thuyết dow sẽ xem xét biến động giá theo các chỉ báo nằm trong xu hướng chính. Một khi họ đã có nhận định về xu hướng của thị trường thì họ sẽ ngay lập tức đưa ra quyết định đầu tư. nếu xu hướng chính là tăng thì nhà đầu tư sẽ mua cổ phiếu riêng lẻ với mức định giá phù hợp.

3. Nguyên tắc thứ 2: Nắm bắt 3 xu thế của thị trường

Trước khi tìm hiểu chi tiết cụ thể từng xu thế của lý thuyết thì chúng ta cần phải hiểu rõ xu thế là gì. mặc dù rằng thị trường luôn có xu thế di chuyển theo một hướng nhất định nhưng nó không bao giờ là một đường thẳng. ảnh nó sẽ tăng ở một mức nào đó tạo thành đỉnh của xu hướng, rồi sau đó giảm dần tạo thành đáy của một xu hướng. Nhưng cho dù tăng hay giảm thì nó luôn đi cùng một hướng.

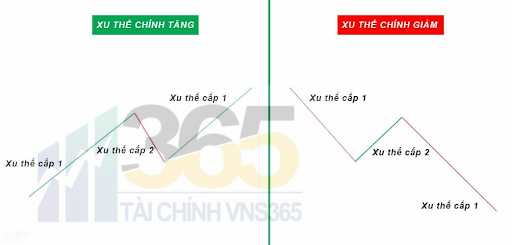

Theo lý thuyết dow, 3 xu thế chính của thị trường là: xu thế chính hay còn gọi là xu thế cấp 1, xu thế phụ hay còn gọi là xu thế cấp 2 và xu thế nhỏ.

3.1 Xu thế chính (xu thế cấp 1)

Trong xu thế này sẽ bao gồm hai dạng đó là xu thế tăng và xu hướng giảm. Khi nói đến bản chất thì xu thế cấp 2 chính là đàn ngăn cản sự phát triển của xu thế cấp 1.

Để dễ hiểu thì chúng ta đến với ví dụ,

Khi cả thế giới đang trên đà phát triển khi đại dịch covid ập đến một cách bất ngờ làm cho mọi thứ rơi vào trạng thái đóng băng, nền kinh tế đi lùi.

Ví dụ này có thể thấy rằng thị trường đang có xu hướng tăng thì yếu tố đại dịch covid đã làm thay đổi hướng đi của thị trường. Yếu tố ngăn cản sự phát triển của xu thế 1 chính là xu thế cấp 2.

Dù đang có đề giảm xuống nhưng nhưng trong một vài giai đoạn bạn sẽ có xu hướng tăng, đây được xem là xu thế cấp 2 nhằm ngăn cản sự giảm giá tiếp diễn.

Điểm mấu chốt của vấn đề này là xu hướng cấp 1 chỉ có thể tiếp diễn khi và chỉ khi luôn tạo ra các đỉnh cao hơn và đáy cao hơn. Hay nói đơn giản là đỉnh sau phải cao hơn đỉnh trước và đáy sau phải cao hơn thế trước giống như hình bậc thang.

3.2 Tìm hiểu về thời gian hình thành của 1 xu thế

Theo như lý thuyết này thì xu hướng chính là xu hướng lớn nhất có thể kéo dài qua nhiều năm. Trong khi đó thì các xu thế phụ có thể chỉ kéo dài trong vài tuần, đến vài tháng thường là đi ngược lại với xu hướng chính. Xu thế nhỏ thường sẽ kéo dài dưới 3 tầng và có liên quan đến các chuyển động giá nằm trong xu thế phụ.

Một điểm đáng lưu ý ở đây là cho dù xu hướng chính có kéo dài đến bao lâu đi nữa thì chúng vẫn có tác dụng cho đến khi một xu hướng đảo chiều xuất hiện mạnh mẽ.

Cũng theo lí thuyết này thì xu thế cấp 1 sẽ là xu thế quan trọng nhất để xác định hướng đi của thị trường, Đồng thời cũng gây nên ảnh hưởng lớn đến sự biến động về mặt giá cả của tài sản giao dịch cũng như tác động đến xu thế thứ hai và các xu thế nhỏ.

Chính vì thế khi giao dịch nhà đầu tư phải theo đúng hướng, nếu thị trường đang nằm trong xu thế tăng thì chỉ nên ưu tiên thực hiện lệnh MUA ngược lại thì thực hiện lệnh BÁN. Đừng bao giờ chống lại xu hướng của thị trường các bạn nhé.

3.3 Xu thế phụ – xu thế cấp 2

Đây là giai đoạn được xem là “lấy đà” là để truyền động lực cho xu thế cấp 1 được tiếp diễn. Một điểm đáng chú ý là xu thế phụ luôn đi ngược với xu thế chính. Nếu xu thế chính đang tăng thì xu thế phụ sẽ là những đoạn điều chỉnh giảm và ngược lại.

3.4 Xu thế cấp 3- xu thế nhỏ

Cũng như đã đề cập thì xu thế nhỏ kéo dài không quá 3 tuần, chuyên dùng để điều chỉnh hoặc có những biến động giá đi ngược với xu thế cấp 2. Vì xu hướng này mang tính chất ngắn hạn nên chúng không phải là mối quan tâm lớn của các nhà đầu tư. Nhưng điều này không đồng nghĩa là bỏ qua chúng hoàn toàn, xu thế nhỏ vẫn phải được theo dõi về những biến động giá ngắn hạn cũng chiếm một phần trong xu hướng chính và phụ.

Hầu hết các nhà đầu tư điều trị tập trung giao dịch theo xu hướng cấp 1, Các xu hướng còn lại thường bị bỏ qua vì không phải rõ ràng và gây nhiễu. Nếu quá tập trung vào xu hướng nhỏ thì nó có thể dẫn đến sai lầm, rủi ro trong giao dịch nhiều hơn. Hơn hết là nó làm cho các nhà đầu tư bị phân tâm bởi biến động ngắn hạn và làm mất tầm nhìn tổng quát của “bức tranh thị trường”.

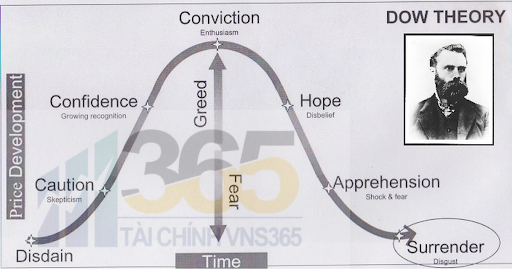

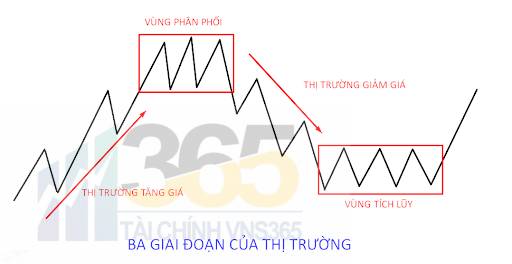

4. Nguyên lý thứ 3: Ba giai đoạn của xu thế chính

Vì xu thế cấp 1 là quan trọng nhất, nên chúng tôi sẽ đề cập kỹ hơn các giai đoạn xuất hiện của một xu thế chính (xu thế tăng – xu thế giảm) sẽ được hình thành như thế nào.

Nhìn chung thì xu thế cấp 1 là xu thế tăng thì sẽ có 3 giai đoạn chính bao gồm giai đoạn tích lũy, giai đoạn bùng nổ và giai đoạn quá độ. Ngược lại thì xu thế cấp 1 là xu thế giảm sẽ có giai đoạn phân phối, giai đoạn giảm mạnh và giai đoạn tuyệt vọng.

4.1 Giai đoạn tích lũy của xu thế chính là tăng

Đây là giai đoạn ngắn hạn nằm ở năm đầu tiên của thị trường tăng và cũng là thời điểm rất ít nhà giao dịch tham gia vào thị trường. Giai đoạn tích lũy thường nằm ở cuối xu thế giảm, Khi mà mọi thứ dường như nằm trong thời kỳ tồi tệ.

Nhưng bạn cũng biết rằng lúc này giá cả của thị trường cực kỳ hấp dẫn, hầu hết các tin tức xấu đều được tung ra gây áp lực bán tan biến gần như không thể giảm hơn được nữa, nên không còn rủi ro về giá. Tuy nhiên đây cũng là giai đoạn khó phát hiện nhất nhà đầu tư khó lòng nhận biết đây là xu hướng giảm đã kết thúc hay vẫn còn tiếp tục.

4.2 Giai đoạn bùng nổ của xu thế chính là tăng

Khi mà các nhà đầu tư bắt đầu theo gia vào giai đoạn tích lũy ngày càng nhiều thì tức rằng họ đã bắt đầu tin rằng thời kỳ tồi tệ nhất đã qua và tiếp theo là sự phục hồi của giá tài sản giao dịch.

Khi điều này được hiện thực hóa thì tâm lý tiêu cực bắt đầu tan biến, điều kiện kinh tế được đánh dấu bằng sự tăng trưởng thu nhập và các dữ liệu kinh tế được cải thiện một cách mạnh mẽ. Lúc này đây thì những tin tức tích cực bắt đầu được tung ra kéo nhiều nhà đầu tư quay trở lại, tiếp tục để giá càng lên cao.

Đây là giai đoạn kéo dài nhất và cũng là giai đoạn có sự biến động giá lớn nhất. Đây cũng là giai đoạn mà hầu hết các nhà đầu tư chuyên phân tích kỹ thuật và xu hướng bắt đầu nắm giữ các vị thế giới hạn và thu lợi nhuận.

4.3 Giai đoạn quá độ của xu thế chính là tăng

Khi thị trường giá cổ phiếu tăng quá mạnh thì bên mua bắt đầu trở nên yếu thế, lúc này sẽ chuyển sang giai đoạn quá độ – giai đoạn cuối cùng của xu hướng tăng. Đây cũng là giai đoạn mà nhiều nhà đầu cơ tích lũy bắt đầu tìm cách thu hẹp vì thế, bán tài sản giao dịch cho những người mới tham gia thị trường.

Đây cũng là giai đoạn mà những người mua cuối cùng bắt đầu u tham gia vào thị trường giao dịch sau khi đạt được lợi nhuận lớn. Những nhà đầu tư này có tâm lý hi vọng lợi nhuận sẽ tiếp tục tăng sau khi đã bỏ lỡ quá nhiều cơ hội trước đó. Nhưng thật không may lúc này mày cơ hội để bán được tài sản giao dịch của họ là rất mong manh.

Trong giai đoạn này có rất nhiều dấu hiệu thể hiện sức mua giảm mạnh hay là xu hướng đang dần trở nên yếu đi. Đây cũng là dấu hiệu cho thấy xu thế đang nằm ở mục điểm bắt đầu cho xu hướng giảm chính.

4.4 Giai đoạn phân phối cho xu hướng giảm chính

Trong giai đoạn đầu tiên của thị trường giảm chính được gọi là giai đoạn phân phối. Đây cũng là giai đoạn tiếp theo ngay sau khi giai đoạn quá độ của xu thế cấp 1 diễn ra, lúc này đây nhà đầu tư ào ạt bán tài sản giao dịch.

Giai đoạn này trái ngược hoàn toàn với giai đoạn tích lũy ở thị trường tăng, rất nhiều nhà đầu tư tin rằng giá sẽ tiếp tục được đẩy lên cao, kéo theo đó là rất nhiều nhà đầu tư lạc quan với thị trường. Đây cũng là giai đoạn cuối cùng Mà các nhà đầu tư như trên thị trường tiếp tục mua. Tất nhiên là họ không có khả năng đi được đến đỉnh của giá cả.

Chắc hẳn bạn cũng nhận thấy rằng dường như lúc này giá cả không thể nào tạo được các đỉnh cao hơn và đáy cao hơn. Thay vào đó là dần đà tạo ra các đỉnh thấp hơn và lấy cắp hơn.

4.5 Giai đoạn giảm mạnh của xu hướng giảm

Là giai đoạn mà giá tài sản giao dịch lao dốc ào ào. Cũng tương tự như ở thị trường tăng, thay vì tiếp tục tạo ra các đỉnh cao hơn hoặc đáy cao hơn để xác nhận xu hướng tăng, thì vào giai đoạn giảm mạnh sẽ tạo ra các đỉnh thấp hơn và đáy thấp hơn.

Ngay tại thời điểm này thì điều kiện kinh doanh vô cùng tồi tệ, đồng loạt nhiều tin tức xấu được đưa ra là một đòn mạnh mẽ tác động trực tiếp với nhà đầu tư. Điều này đã khiến các nhà đầu tư rơi vào trạng thái hoang mang cực độ làm cho áp lực bán tháo xuất hiện khiến giá ngày càng lao dốc.

4.6 Giai đoạn tuyệt vọng của xu hướng giảm

Trong giai đoạn cuối cùng của thị trường giảm là khởi đầu của một xu thế tăng chuẩn bị được hình thành. Đây là giai đoạn chứa nhiều sự hoảng loạn và rất dễ dẫn đến việc bán tháo.

Ở giai đoạn này nhà đầu tư thường có tâm lý tiêu cực với những hy vọng mong manh về công ty, về nền kinh tế và thị trường nói chung. Do đó họ gần như không còn quan tâm đến giá cả, chỉ mong sao thoát khỏi được thị trường giao dịch càng sớm càng tốt.

Nhưng mọi thứ dường như có vẻ tồi tệ hơn đang diễn ra lại chính là lúc giai đoạn tích lũy của một xu hướng tăng chuẩn bị hình thành. Và cứ thế là chu kì được lặp đi lặp lại liên tục từ giai đoạn này đến giai đoạn khác.

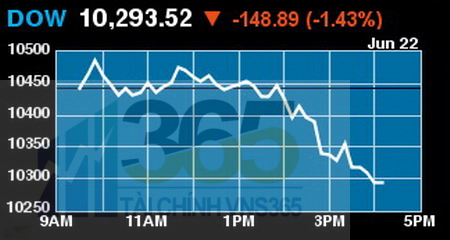

5. Nguyên lý 4: Chỉ số bình quân phải xác nhận lẫn nhau

Lý thuyết dow Cho rằng việc đảo chiều của thị trường tăng sang thị trường Giảm không thể nào được xác định nếu không có sự xác nhận từ hai chỉ số là: Chỉ số trung bình công nghiệp và đường sắt.

Điều này có nghĩa là các tín hiệu xảy ra trên biểu đồ của chỉ số này phải có hoặc là tương đương với các tín hiệu xảy ra ở biểu đồ chỉ số khác. Cụ thể nếu chỉ số trung bình công nghiệp tác định là một xu hướng đánh giá tăng mới, nhưng chỉ số trung bình vận tải lại nằm trong xu hướng giảm thì không thể nào xác định được xu hướng tăng sẽ xảy ra.

6. Nguyên lý 5: Khối lượng giao dịch là điều kiện xác nhận xu hướng

Cũng theo lí thuyết này cho rằng các tín hiệu mua và bán đều dựa trên sự biến động của giá cả thị trường. Chính vì thế mà khối lượng giao dịch cũng được sử dụng như một chỉ báo để giúp xác định thị trường đang muốn nói gì với nhà đầu tư.

Từ nguyên lý này đã cho thấy trong một xu hướng tăng thì khối lượng sẽ tăng theo, khi giá di chuyển đúng xu hướng và giảm khi giá di chuyển theo xu hướng ngược lại.

Như vậy nếu nằm trong trường học khối lượng trái ngược với xu hướng ( ví dụ: Giá tăng nhưng khối lượng lại giảm, giá giảm nhưng khối lượng lại tăng), thì đó là dấu hiệu cho thấy sự yếu kém trong xu hướng hiện tại và có thể xuất hiện xu hướng đảo chiều trong thời gian tới.

7. Nguyên lý 6: Xu hướng được duy trì cho đến khi dấu hiệu đảo chiều xuất hiện

Việc xác định xu hướng hiện tại của thị trường nhằm giúp chúng ta không giao dịch ngược hoặc chống lại xu hướng. Theo nguyên lý thứ 6 của lý thuyết dow tin rằng một xu hướng dẫn có hiệu lực cho đến khi xuất hiện nhiều dấu hiệu cho thấy nó bị đảo chiều.

Nhà đầu tư cần phải có sự kiên nhẫn chờ đợi khi một xu hướng rõ ràng về việc đảo chiều bởi vì vì như ở nguyên lý 2 chúng tôi khi đã cho biết thì trường sẽ có nhiều xu hướng nhỏ, xu hướng thứ cấp, Rất dễ gây nên sự nhầm lẫn. Đó có thực sự là xu hướng chính hay chỉ là sự điều chỉnh của xu hướng.

8. Những lưu ý về lý thuyết dow

Nhìn chung thì lý thuyết này vẫn có một số hạn chế nhất định như nó khác trễ và không phải lúc nào cũng đúng hoàn toàn với hướng đi của thị trường. Đặc biệt là đối với những giao dịch ngắn hạn do sự ảnh hưởng của tâm lý đám đông cũng như sự phát triển của Internet.

Hơn nữa thị trường giao dịch hiện đại ngày nay thay đổi theo khung từng phút từng giây chứ không giao dịch theo ngày như thị trường trước đó, vì vậy thị trường rất dễ bị “nhiễu” của những thông tin kém chính xác.

Tuy nhiên thì lý thuyết này thực sự quan trọng nếu bạn muốn trở thành một nhà đầu tư forex thành công. Việc tìm kiếm và đọc hiểu toàn bộ lý thuyết sẽ giúp cho bạn hiểu rõ hơn về các chỉ báo phân tích kỹ thuật trong thị trường tài chính ngày nay.