Hai tuần sau khi Deutsche Bank trở thành ngân hàng “đáng tin cậy” đầu tiên ở Phố Wall chính thức thực hiện cuộc suy thoái của Hoa Kỳ vào cuối năm 2023, trường hợp cơ bản của nó (ở đây, tất nhiên, chúng tôi loại trừ những con gấu uber như Michael Hartnett của BofA hoặc Albert Edwards của SocGen, những người đã bày tỏ sự suy thoái các kịch bản hoàn toàn khác với “trường hợp cơ sở” tăng giá của các ngân hàng), ngân hàng đưa ra một quan điểm mới, thậm chí còn giảm giá hơn trong ghi chú “Chế độ xem nhà” mới nhất của mình, trong đó ngân hàng giải thích rằng không chỉ suy thoái được đảm bảo mà còn lạm phát kỳ vọng “có thể sẽ tăng cao hơn đáng kể, cuối cùng dẫn đến việc thắt chặt thậm chí còn quyết liệt hơn và suy thoái sâu hơn với tỷ lệ thất nghiệp gia tăng lớn hơn”, điều này sẽ biến thành kết quả mà Fed đã cố gắng tránh: một cuộc hạ cánh khó khăn.

Ở đây, với sự cho phép của David Folkerts-Landau, nhà kinh tế trưởng của ngân hàng, là Chế độ xem nhà của ông, không chỉ dựa trên triển vọng kinh tế giảm sút của ông mà còn dẫn đến một kết luận đau đớn.

Các đám mây bão bao trùm nền kinh tế toàn cầu đã tối đi đáng kể. Việc Nga xâm lược Ukraine đã dẫn đến những câu hỏi cơ bản về sự phụ thuộc của châu Âu vào năng lượng của Nga và sự ổn định địa chính trị của lục địa này. Nó cũng đã đẩy giá hàng hóa lên đáng kể, làm trầm trọng thêm lạm phát trên mục tiêu và tạo ra rủi ro nghiêm trọng khiến các kỳ vọng dài hạn trở nên không được kiểm chứng.

Đà lạm phát này có nghĩa là các ngân hàng trung ương cần phải di chuyển mạnh mẽ để giữ được uy tín của họ. Các nhà kinh tế của chúng tôi kỳ vọng lãi suất huy động vốn của Fed sẽ đạt đỉnh ở mức 3,6% vào mùa hè tới, nhưng quan điểm của tôi là có những rủi ro tăng giá đáng kể trong những dự báo này. Chúng ta đang ở trong một môi trường mới, nhảy theo một giai điệu mới và cách suy nghĩ về lạm phát và tỷ giá ngày càng có xu hướng bị sai lệch. Lạm phát đang thấm vào kỳ vọng, và thị trường lao động vốn đã thắt chặt trong lịch sử. Có thể dễ dàng tưởng tượng rằng các động lực lạm phát có liên quan nhiều đến xu hướng giảm sẽ khiến Fed tăng lãi suất trong phạm vi 4,5-5%. Tương tự như vậy, ECB dự kiến sẽ tăng lãi suất thêm 250-300 điểm phần trăm trong khoảng thời gian từ tháng 9 đến tháng 12 năm 2023, đưa lãi suất huy động lên trong khoảng 2-2,5%.

Sự thắt chặt tích cực này đã khiến chúng tôi hạ cấp dự báo tăng trưởng của mình, với suy thoái kinh tế Hoa Kỳ vào cuối năm 2023 là cơ sở của chúng tôi. Hồ sơ của Fed cho thấy rằng việc đạt được hạ cánh mềm trong khi kiềm chế lạm phát với các đợt tăng lãi suất lớn như thế này là điều không tưởng. Hơn nữa, sự đảo ngược của đường cong lợi suất 2s10 gần đây tương đồng với những điều đã xảy ra trước 10 cuộc suy thoái gần nhất của Hoa Kỳ, trung bình khoảng 18 tháng.

Nếu các ngân hàng trung ương không hành động sớm và mạnh mẽ hơn dự báo, kỳ vọng lạm phát có thể sẽ tăng cao hơn đáng kể, cuối cùng dẫn đến thắt chặt thậm chí còn quyết liệt hơn và suy thoái sâu hơn với tỷ lệ thất nghiệp gia tăng . Mặc dù sự cám dỗ có thể là để lạm phát trôi dạt ở mức cao hơn, nhưng chúng tôi không nghĩ rằng Fed sẽ có nguy cơ mất đi sự tín nhiệm khó giành được của mình. Chuẩn bị cho một cuộc hạ cánh khó khăn phía trước.

Đây là một điểm thú vị và mâu thuẫn với những gì Mohammed El Erian đã nói cách đây vài ngày khi cựu chiến lược gia của PIMCO dự đoán rằng Fed sẽ không có lựa chọn nào khác ngoài việc tăng tỷ lệ lạm dụng từ 2% lên 3% vì nó sẽ không thể đạt mục tiêu lạm phát thấp nhất (xin nhắc lại, gần đây nhất là 2 năm trước, bất kỳ ai đề nghị lạm phát sẽ đạt mức cao nhất 2% đều bị chê cười vì bất kỳ cuộc tụ tập lịch sự nào về các vụ hack kinh tế vĩ mô không rõ ràng và thậm chí còn nhiều hơn những lời khuyên kinh tế vô ích).

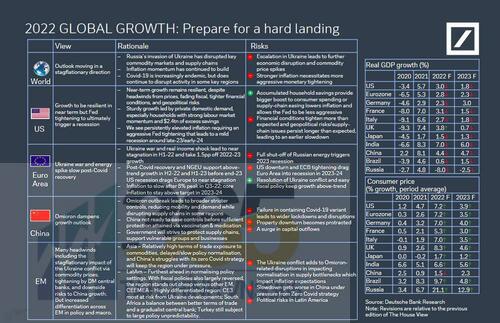

Điều đó nói rằng, đây là ma trận của DB đặt ra cách hạ cánh khó khăn sẽ lan rộng trên toàn cầu:

Tất nhiên, những kẻ hoài nghi sẽ nói rằng đây chính xác là kết quả trường hợp tốt nhất: một vụ tai nạn thanh trừng, khiến các nhà hoạch định chính sách bán buôn hoảng sợ và dẫn đến việc Fed cuối cùng không chỉ mua trái phiếu công ty có tên đơn lẻ và ETF trái phiếu rác mà còn cả các cổ phiếu đơn lẻ và ETF.

Các ngân hàng Đức sau đó tiếp tục tóm tắt lại những gì họ coi là ba rủi ro lớn, bao gồm i) cuộc xâm lược của Nga đối với Ukraine; ii) Lạm phát vượt ra khỏi phạm vi ủy quyền của ngân hàng trung ương và iii) Cú sốc Covid-19 ngày càng chuyển từ đại dịch sang đại dịch dễ quản lý hơn, nhưng rủi ro vẫn ở các vùng trọng điểm. Một số quan sát thêm tại đây:

Rủi ro chính số 1: Cuộc xâm lược của Nga vào Ukraine

- Việc Nga xâm lược Ukraine đã đẩy giá năng lượng lên cao hơn đáng kể và làm gián đoạn một số thị trường hàng hóa và chuỗi cung ứng quan trọng khác.

- Đây là một cú sốc lớn khác về nguồn cung đối với hoạt động thế giới sau cú sốc đại dịch, khiến giá cả hàng hóa chủ chốt tăng cao và thu nhập thực tế và tăng trưởng chi tiêu chậm lại.

- Cuộc chiến ở Ukraine đã đi vào bế tắc trên hầu hết các mặt trận kể từ giữa tháng Ba. Quan điểm cơ bản của chúng tôi là chiến tranh biến thành một cuộc xung đột quân sự đóng băng và một lệnh ngừng bắn mong manh xuất hiện trong vòng vài tháng tới. Điều này sẽ đánh dấu sự kết thúc của giai đoạn nóng quy mô lớn của cuộc chiến nhưng với các đợt bùng phát kéo dài trong nhiều tháng, nếu không phải là nhiều năm, có thể với cường độ giảm dần theo thời gian.

- Các kịch bản suy giảm tập trung vào việc Nga gây hấn mạnh mẽ hơn, thúc đẩy một bước phản ứng quan trọng của phương Tây về các biện pháp trừng phạt và hỗ trợ quân sự đối với Ukraine.

Rủi ro chính # 2: Lạm phát vượt ra ngoài phạm vi ủy quyền của ngân hàng trung ương

- Động lực của lạm phát tiếp tục xây dựng với tốc độ đáng ngạc nhiên ở Mỹ, châu Âu và các nơi khác, đòi hỏi các ngân hàng trung ương phải thắt chặt chính sách tích cực hơn.

- Do đó, chúng tôi dự đoán nền kinh tế Hoa Kỳ sẽ hoàn toàn suy thoái vào cuối năm tới và EA sẽ suy thoái tăng trưởng vào năm 2024 với tỷ lệ thất nghiệp gia tăng.

- Quan điểm cơ bản của chúng tôi là những phát triển này sẽ tràn sang làm giảm tốc độ tăng trưởng ở hầu hết các quốc gia còn lại trên thế giới và đồng thời giúp đưa lạm phát trở lại mức quy định, giảm thiểu nguy cơ gián đoạn hơn nữa.

- Rủi ro suy giảm có thể là do các cú sốc về địa chính trị hoặc nguồn cung khác, khiến giá hàng hóa vẫn cao hơn. Một rủi ro khác là kỳ vọng lạm phát trở nên không được kiểm soát, đòi hỏi các ngân hàng trung ương phải phản ứng quyết liệt hơn nữa, dẫn đến suy thoái / suy thoái kinh tế sâu hơn.

- Chúng tôi không tin rằng Fed sẽ chịu được lạm phát cao hơn. Lạm phát tăng cao không được ưa chuộng về mặt chính trị và họ sẽ không muốn mất đi sự tín nhiệm khó giành được của mình.

Rủi ro chính # 3: Cú sốc Covid-19 ngày càng chuyển từ đại dịch sang đại dịch dễ quản lý hơn, nhưng rủi ro vẫn còn ở các vùng trọng điểm

- Trung Quốc đang chứng kiến những đợt đóng cửa mới và sự gián đoạn đáng kể đối với hoạt động kinh tế khi họ tuân theo cách tiếp cận Zero Covid.

- Nhưng các quốc gia khác đang dần gỡ bỏ các hạn chế được áp dụng lần đầu tiên vào năm 2020, quay trở lại cuộc sống bình thường trước đại dịch.

- Ví dụ: Vương quốc Anh đã loại bỏ tất cả các hạn chế pháp lý liên quan đến Covid-19, bao gồm khẩu trang bắt buộc trong không gian công cộng cùng với việc tự cô lập sau một thử nghiệm tích cực

Sau đó, ngân hàng tiếp tục tóm tắt các quan điểm vĩ mô chính của mình, bao gồm cuộc suy thoái của Mỹ vào cuối năm 2023, kỳ vọng tăng lãi suất 50bps vào tháng 5, tháng 6 và tháng 7, việc ECB dỡ bỏ vào tháng 9 và thắt chặt nói chung ở mọi nơi ngoại trừ Trung Quốc, và quan điểm của nó về hai chủ đề chính, lạm phát và Ukraine:

- Lạm phát. Chúng tôi giả định rằng hành động của ngân hàng trung ương, trong khi chậm trễ, là đúng lúc để giữ cho kỳ vọng lạm phát được duy trì. Điều này giả định không có thêm những cú sốc lớn về địa chính trị hoặc nguồn cung cấp khác.

- Ukraina. Cơ sở của chúng tôi là chiến tranh biến thành một cuộc xung đột quân sự đóng băng và một lệnh ngừng bắn mong manh xuất hiện trong vòng vài tháng tới. Chúng tôi giả định rằng các dòng khí đốt tự nhiên từ Nga sang Tây Âu sẽ tiếp tục.

Cuối cùng, trong trường hợp nó chưa đủ giảm, ngân hàng cũng liệt kê ba rủi ro giảm giá chính theo quan điểm của mình, bao gồm:

- Lạm phát cao hơn dự kiến. Nếu kỳ vọng trở nên thiếu chính xác và lạm phát không giảm như mong đợi, điều này có thể sẽ đòi hỏi ngân hàng trung ương thắt chặt hơn nữa và suy thoái / suy thoái kinh tế sâu hơn.

- Leo thang ở Ukraine . Sự hung hăng mạnh mẽ hơn của Nga có thể thúc đẩy một bước phản ứng quan trọng của phương Tây về các biện pháp trừng phạt và hỗ trợ quân sự đối với Ukraine.

- Các biến thể Covid-19 mới. Phần lớn thế giới đang trở lại bình thường trước đại dịch, nhưng một biến thể nghiêm trọng hơn có thể khiến tiến trình này đi chệch hướng .